-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUB

- Торговля

- Сервисы

- Поддержка

- Контакты

- О нас

-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUB

- Торговля

- Сервисы

Еженедельный обзор рынка 26.08.2019

Еженедельный обзор рынков

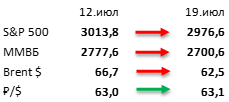

- Прошедшая неделя завершилась новой эскалацией в торговой войне, что спровоцировало один из худших дней на рынках в этом году. В пятницу индекс S&P 500 упал на 2,6%, хотя после открытия был в неплохом плюсе на фоне комментариев главы ФРС, где он не исключил ещё одно понижение процентной ставки на ближайшем заседании. Основная причина падения – новые пошлины на американские товары со стороны Китая.

- Российский рынок - рост вопреки глобальным трендам. Несмотря на падение мировых рынков, российский рынок стойко противостоит геополитическим неурядицам и даже демонстрирует рост. Из корпоративных историй выделим сильную отчетность Роснефти, Норникеля и ТМК, выкуп акций Лукойла с премией к рынку и в целом нейтральные результаты Алросы за 2К19. Также выделим очередное движение вверх со стороны акций Полюса и Полиметалла, которые выигрывают от продолжения торговых войн.

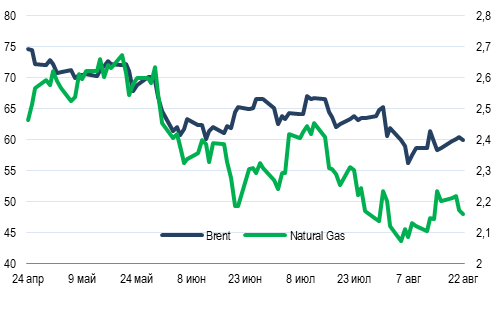

- Нефть не может выбрать направление ввиду противоречивого новостного фона. Нефть продолжила торговаться около 59 долл. за бар. на фоне противоречивых новостей касательно торговых войн. Новости о новых пошлинах со стороны Поднебесной быстро сменились разговорами об активизации торговых переговоров. Отметим, что пострадал пока только американский сорт WTI из-за введения пошлин на его экспорт в Китай, что расширило его спред к сорту Brent на 1 долл за бар. Еженедельная статистика в США на этот раз была в целом умеренно-позитивна: запасы нефти в стране снизились на 2,7 млн бар. (ожидали снижение на 1,3 млн бар.), добыча не изменилась и составила 12,3 млн бар., а количество вышек снизилось на 16 до 754 единиц. Отметим также отчет по бурению от Минэнерго США: организация ждет рост сланцевой добычи в стране на 85 тыс. бар. в сутки в августе.

Рисунок 1. Индекс S&P 500

Неделя на американском рынке акций

Сейчас фокус инвесторов очень быстро меняется с инверсии кривой UST на монетарную политику ФРС, а оттуда на торговые войны и так далее по кругу. В этом плане прошедшая неделя была очень показательна. Началась она с обсуждения инверсии кривой доходностей US Treasuries и что она не обязательно должна приводить к рецессии. Это мнение Джером Пауэлл, а также 3 его предшественника: Гринспен, Бернанке и Йеллен. Несмотря на это в пятницу Пауэлл не стал отрицать понижение ставки на заседании в сентябре. Более того, из его риторики исчезло словосочетание «midcycle adjustments», которое так не понравилось участникам торгов. Намеки на будущие снижения процентной ставки понравились инвесторам и индекс S&P 500, несмотря на негативное открытие, быстро вышел в плюс. Однако лишь для того, чтобы продемонстрировать одно из самых сильных внутридневных падений в этом году. После того как в 17:55 (по московскому времени) вышли новости про новые пошлины на американские товары, а Трамп успел пригрозить ответными мерами, индекс S&P 500 потерял 2,7% к закрытию.

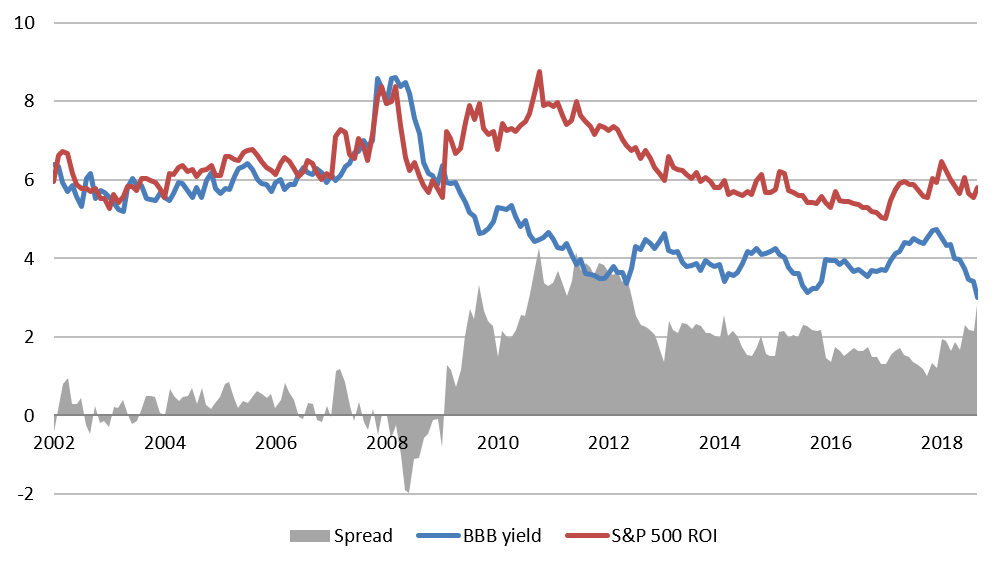

Одновременно с этим мы увидели новый раунд падения доходностей по 10-летним US Treasuries, которые (пусть и не на долго) пробили отметку 1,5% всего третий раз в истории и впервые с 2016 года. Не удивительно, что за ними последовали и более доходные корпоративные облигации. В частности, доходность по индексу 10-летних корпоративных облигаций с рейтингом BBB впервые в своей истории достигла отметки 3%, проделав путь от многолетнего максимума в 4,8% до абсолютного минимума в 3% меньше чем за 10 месяцев.

С учетом падения рынка акций и одновременного роста облигационного рынка, спрэд между этими двумя классами активов вновь разошелся. Более того, он достиг максимума с 2013 года (см. график ниже). Мы считаем, что этим надо пользоваться. Облигации уже стоят достаточно дорого и представляют интерес только для краткосрочным инвесторов. Доходность на уровне 3% годовых на горизонте в 10 лет с трудом перекроет инфляцию, если учесть всевозможные затраты на инвестирование и налоги. С другой стороны акции стоят недорого даже по историческим меркам.

Рисунок 2. Сравнительная оценка акций и корпоративных облигаций.

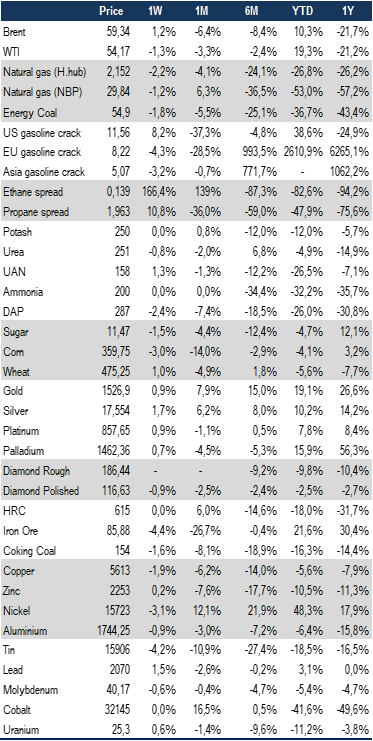

Сырьевые рынки. Прогноз на 2019 год.

- В 2019 году мы ожидаем среднюю цену Brent на уровне 59 долл. за бар. В этот период времени мы предсказываем мощный рост сланцевой добычи в США (всего за 2019 – на 0,9-1,4 млн бар. в сутки) за счет запуска крупных инфраструктурных проектов в стране, что к тому же приведет к серьезному сокращению спреда Brent-WTI. Замедляющиеся темпы роста спроса на фоне торговых войн и политических проблем в развивающихся странах также будут добавлять негатива. С другой стороны, выделим такие поддерживающие факторы как сохранение сделки ОПЕК+, продление ограничения добычи в провинции Альберта в Канаде, продолжающийся эффект от американский санкций на иранский нефтяной экспорт и переход ФРС к более мягкой политике.

- В 2019 мы ждем от золота нейтральной динамики и предполагаем, что средняя цена составит 1450 долл. за унцию. Продолжение торговых войн, смена политики ФРС на более мягкую, неопределенная судьба Brexit и опасения касательно темпов роста в Китае благотворно влияют на цену металла. Однако, по нашему мнению, степень влияния почти всех этих факторов будут сходить на нет ближе к концу года, где мы ожидаем коррекцию. Тем не менее мы не ждем сильного падения, так как ожидаем продолжение торговых войн в 2020.

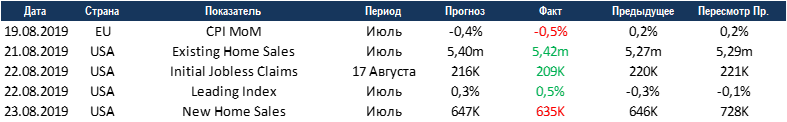

Макроэкономическая статистика

На прошедшей неделе вышел небольшой объём макроэкономической статистики, тем не менее цифры достаточно важные. В США опубликованы данные по продажам на первичном и вторичном рынках недвижимости, всё в целом в рамках прогнозов, очень хорошие показатели. Отдельно стоит отметить пересмотр данных по первичке за предыдущий месяц сразу на 80 тыс. Лучше ожиданий показал себя индекс опережающих индикаторов, это ещё один сигнал в пользу здоровья американской экономики. В ЕС опубликована общая потребительская инфляция за июль, зафиксирована дефляция сильнее прогнозов. Но все макро данные остались на втором плане после нового витка торговых войн.

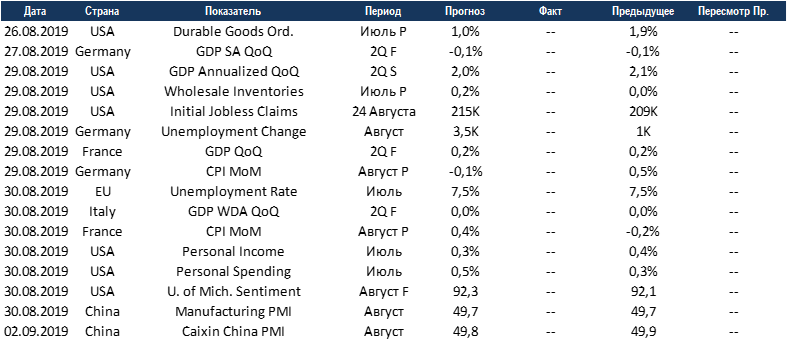

На этой неделе выйдет полноценный объём важной статистики. В европейских странах уточнят ВВП за 2 квартал, консенсус изменений не ждёт. Также выйдут данные по потребительской инфляции в Германии и Франции, динамика разнонаправленная. В США уточнят рост ВВП за 2 квартал, по прогнозам он скорректируется на 10 б.п. Отдельно стоит отметить данные по росту частных доходов и расходов, показатели долгое время находятся на очень хороших уровнях. Интерпретация довольно простая, у населения США нет проблем с рабочими местами, хорошо растут доходы и, соответственно, они не экономят на расходах, также это выливается в сильные продажи недвижимости и рост продаж в ритейле. Тем кто пугает рецессией хорошо бы придумать что-то более существенное, чем инверсия кривой доходностей US Treasuries, т.к. по макроэкономической статистике проблем не видно. В конце этой недели выйдут данные по индексу деловой активности в промышленности КНР, пока что индекс в красной зоне (ниже 50).

мы поможем разобраться

Информация о лицах, под контролем либо значительным влиянием которых находится управляющая компания.

Общество с ограниченной ответственностью УК «Система Капитал» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Российской Федерации 31 октября 2000 года.

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13853-001000 выдана Центральным Банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого-либо дохода, а так же полного возврата ценных бумаг и/или денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, 115432, г. Москва, вн. тер. г. муниципальный округ Даниловский, пр-кт Андропова, д. 18 к. 1, телефону: +7 (495) 228-15-05, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании http://www.sistema-capital.com, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР».

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный». Регистрационный номер — 2204–94177868, дата регистрации — 13 сентября 2011 года, регистрирующий орган — Федеральная служба по финансовым рынкам.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный. Валютный». Регистрационный номер — 2671, дата регистрации — 04 октября 2013 года, регистрирующий орган — Служба Банка России по финансовым рынкам.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Сберегательный" (в настоящем материале — «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.07.2024г. в рублях за 3 мес. 1,06%, за 6 мес. 4,29%, за 12 мес. 2,63%, за 36 мес. 17,14%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Валютные накопления" (в настоящем материале — «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.07.2024г. в рублях за 3 мес. -2,37%, за 6 мес. 1,60%, за 12 мес. 18,67%, за 36 мес. 11,36%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал – Российские акции" (в настоящем материале — «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 01.07.2024г. в рублях за 3 мес. -0,83%, за 6 мес. 12,31%, за 12 мес. 28,89%, за 36 мес. -20,48%.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Информатика +" (в настоящем материале — «Информатика +»). Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов "Технологии будущего" (в настоящем материале — «Технологии будущего»). Регистрационный номер — 4654, дата регистрации — 14 Октября 2021 года, регистрирующий орган — Банк России. Доходность на 01.07.2024г. в рублях за 3 мес. -4,43%, за 6 мес. 3,61%, за 12 мес. 13,02%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Неоновый" (в настоящем материале — «Неоновый»). Регистрационный номер — 4692, дата регистрации — 11 Ноября 2021 года, регистрирующий орган — . Доходность на 01.07.2024г. в рублях за 3 мес. -2,57%, за 6 мес. 0,31%, за 12 мес. 9,16%.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал – Высокие технологии" (в настоящем материале — «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Биотехнологии" (в настоящем материале — «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России.

МТС Инвестиции - объект авторского права ПАО «МТС», используемый компаниями группы АФК Система на основе лицензионного договора.

Мобильное приложение «МТС Инвестиции» — возрастная категория 0+.

Программное обеспечение предоставляется конечным пользователям – физическим лицам бесплатно на условиях открытой лицензии. С условиями можно ознакомиться на площадках Google Play и App Store

Представленные материалы и информация не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в представленных материалах и информации.

Получите консультацию наших специалистов

ООО УК «Система Капитал» использует файлы «cookie» с целью персонализации сервисов и повышения удобства пользования вами сайта https://mts.investments/.

«Cookie» представляют собой небольшие файлы, содержащие информацию о предыдущих посещениях сайтов и иных пользовательских действиях. Если вы не хотите, чтобы ваши пользовательские данные обрабатывались, измените настройки браузера или прекратите использование указанных сайтов.

Согласие на обработку пользовательских данных