-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUBЛиквидныйИнвестиции в наиболее консервативный сегмент денежного рынка

- Сервисы

- Поддержка

- Контакты

- О нас

-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUBЛиквидныйИнвестиции в наиболее консервативный сегмент денежного рынка

- Сервисы

Еженедельный обзор рынка 30.03.2020

Еженедельный обзор рынков

-

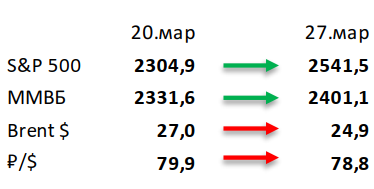

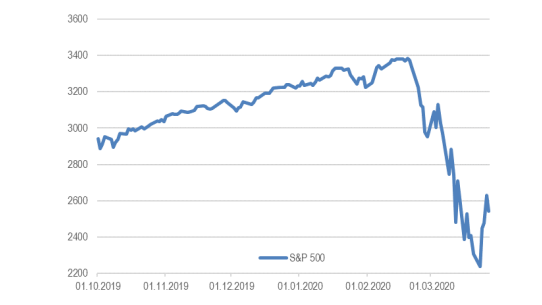

Мировые рынки отыграли часть потерь, а индекс S&P 500 вырос на 10% за неделю. Источником всеобщего оптимизма стали обнадёживающие данные из Италии, а также огромный пакет стимулирующих мер в США. Индекс S&P 500 с минимумов 23 марта до локального максимума 26 марта вырос на 19%.

-

Российский рынок смог отыграть 3%. После периода сильных распродаж российский индекс все же смог подрасти почти на 3%, вопреки падению рублевой стоимости нефти почти на 8,5%. Лучшую динамику продемонстрировали российские металлурги во главе с акциями Полюса, Полиметалла и Норникеля. Неплохо смотрелись и представители сектора ТМТ, а вот финансовый и потребительские сектора заметно уступили рынку. Из корпоративных новостей отметим неплохие результаты ПИК за 4К19, слабые операционные данные Аэрофлота за февраль и решение менеджмента ЛСР сократить дивиденд более, чем в два раза.

-

Нефть продолжает нисходящий тренд. Нефть потеряла еще 8% за неделю на фоне активного распространения коронавируса в Европе и Северной Америке. Отметим, что были и позитивные новости в связи с восстановлением китайского импорта, тем более на фоне текущих цен на нефть, однако пока они полностью игнорируются рынком. Что касается ОПЕК+, то уже на этой неделе утрачивают свою силу все прежние обязательства для участников нефтяной сделки, а вероятность нахождения компромисса в ближайшее время близка к нулю. Еженедельная статистика в США носила умеренно позитивный характер, что однако не сломило текущий тренд: запасы нефти в стране выросли на 1,6 млн бар. (ожидали роста на 3,3 млн бар.), добыча снизилась на 100 тыс. бар. в сутки до 13 млн бар. в сутки, а количество вышек снизилось на 40 до 624 единиц.

Рисунок 1. Индекс S&P 500

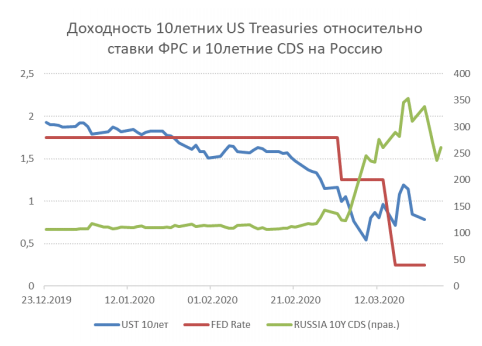

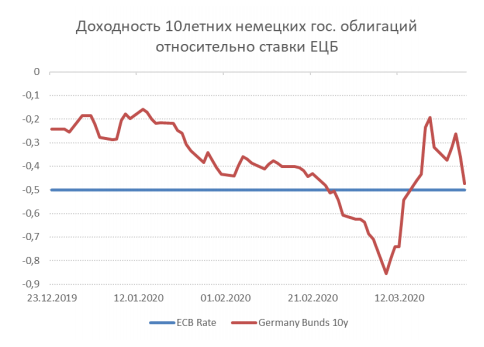

Инструменты с фиксированной доходностью

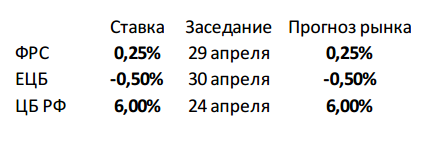

Основными ньюсмейкерами прошедшей недели, наряду с данными по распространению вируса и американской

безработице, стали Сенат США и ФРС.

Согласованы программа стимулирования американской экономики на рекордные $2 трлн., а также механизм выкупа активов, включая корпоративные бумаги инвестиционного уровня.

ЦБ РФ также озвучил ряд мер по поддержке: с 1,5 до 5 трлн. рублей увеличен лимит безотзывных кредитных линий для системно значимых банков.

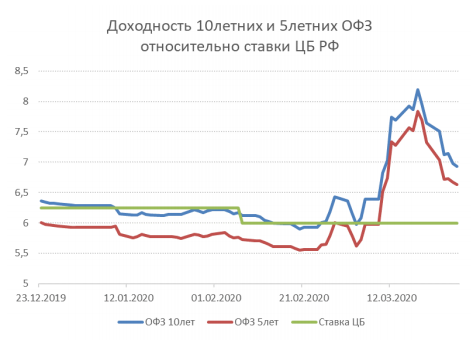

Из рыночных движений на облигационных рынках мы бы выделили впечатляющий рост ОФЗ на фоне существенного снижения цен на нефть. Бенчмарк рынка ОФЗ 26230 выросла в цене более чем на 6%, доходность снизилась с 7,9% до 7,2%. В результате смещение кривой доходности с конца 2019 составляет скромные 50 б.п. При этом доля ОФЗ, принадлежащая нерезидентам, за месяц предварительно сократилась с рекордных 34,9% до 31,8%. На наш взгляд, текущие цены в длинных ОФЗ выглядят привлекательно для фиксации длинных позиций.

На рынке еврооблигаций динамику прошедшей недели можно охарактеризовать как коррекционное движение после мощных распродаж. Российские бумаги эмитентов с инвестиционным рейтингом и дюрацией 2-3 года пользовались неплохим спросом. Из еврооблигаций глобальных эмитентов стоит выделить субординированные выпуски европейских банков, прибавивших в цене до 10 п.п.

Комментарий по глобальному рынку акций

Прошлая неделя принесла нам 2 важных тезиса:

1) Карантин работает. В Италии ежедневный прирост стабилизировался в районе 6 тысяч, во Франции, Испании и Германии тоже видны признаки замедления.

2) Власти очень решительно взялись за поддержку экономик своих стран. При этом меры не ограничиваются стандартным вливанием денег в финансовую систему. Очень много делается для поддержки малого бизнеса, который сильнее всего страдает в текущих условиях.

Теперь вопрос стоит не «работает ли карантин», а «сколько недель проживут страны в изоляции». Если брать пример Китая, то можно предположить, что с пика эпидемии должен пройти месяц. Европа переживает пик сейчас, так что экономическая активность должна начать восстанавливаться в конце апреля. В США это произойдет позже. Учитывая, что на пик страна выйдет где-то через 2 недели, можно предположить, что экономика начнет оживать в середине мая. Так что мы рекомендуем скептически относиться к намерениям Трампа начать ослаблять меры уже в конце апреля.

Учитывая все это мы считаем, что инвесторам стоит, как минимум, рассмотреть возможность инвестирования в акции. В первую очередь обратить внимание стоит на неочевидных бенефициаров глобальной изоляции: электронная коммерция, видеоигры, производители оборудования для датацентров. Также можно подбирать акции тех компаний, которые первыми будут восстанавливаться от кризиса: интернет-сервисы, разработчики ПО, финансовый сектор (особенно финтех), сектор Materials. А вот инвестировать в офлайн развлечения и энергетический сектор, на наш взгляд, не стоит даже на текущих уровнях. Также мы считаем, что акции таких компаний как Teladoc, Zoom Video, Slack, Citrix Systems уже полностью учитывают плюсы от изоляции и перехода людей на работу из дома.

Какие вопросы наиболее актуальны сейчас:

Насколько затянется изоляция? Мы считаем, что в Италии к концу недели число больных должно начаться снижаться. Если этого не произойдет, то рынки опять окажутся под давлением.

Насколько плохая ситуация в США? Мы считаем, что очень плохая и позитива в ближайшую неделю не ждем.

Насколько инвесторы готовы к выходу ужасной макроэкономической статистики? Судя по тому, что рекордное число обращений за пособиями на прошлой неделе спровоцировало ралли на рынках, мы считаем, что плохая статистика уже в цене.

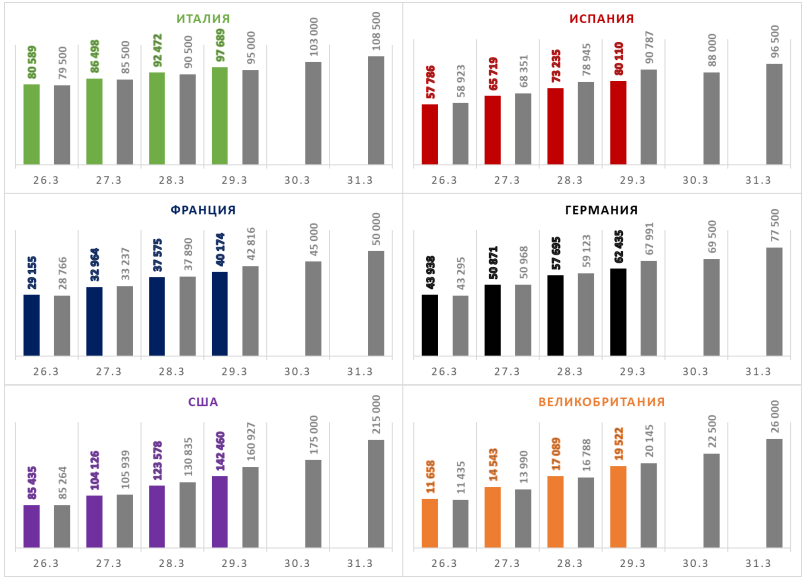

Коронавирус с точки зрения инвестора

Вышедшие на выходных данные о росте числа заболевших оказались весьма оптимистичными. В Европе темпы роста замедлились во всех основных странах. При этом дневной прирост в абсолютном выражении за воскресение нигде не побил рекорд. Италия уже 10 дней держится на уровне ~6 тысяч новых заболевших. Прирост числа заболевших снижается в Испании 4 дня подряд. В Германии после 3 дней по ~6,5 тысяч в воскресение заболело всего 4,7 тысячи. Похожая картина во Франции, где после 3 дней по 4 тысячи в воскресение заразилось только 2599. В Великобритании число заразившихся падает 3 дня подряд. Даже в США число заразившихся в воскресение оказалось чуть ниже, чем по итогам субботы.

Эти данные безусловно обнадеживают, однако надо отметить, что здесь вероятен эффект выходных. Похожую картину мы наблюдали в прошлый понедельник, и в позапрошлый. В связи с этим мы считаем, что высока вероятность увидеть небольшое ускорение в ближайшие 2-3 дня.

Одновременно с этим Китай объявил о победе над эпидемией, а страна постепенно возвращается к нормальной жизни.

Из новых стран, где эпидемия развивается экспоненциально, можно выделить Турцию, где всего за 3 недели число больных выросло с 1 до 9217, Израиль, Бельгию и страны Восточной Европы. В России ситуация пока остается неопределённой. С одной стороны, каждый день число заразившихся увеличивается, а темпы прироста держатся выше 20%. С другой стороны, Россия относительно рано ввела жесткий карантин. Например, в Италии жесткий карантин начал действовать с 10 марта, когда число заболевших превысило 10 тысяч. Испания ушла на карантин 14 марта, когда число заболевших превысило 6 тысяч.

Глобальные акции, облигации и рубль

Макроэкономическая статистика

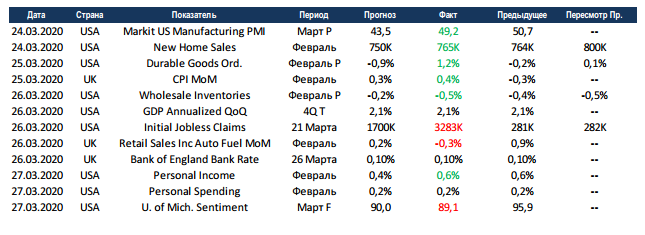

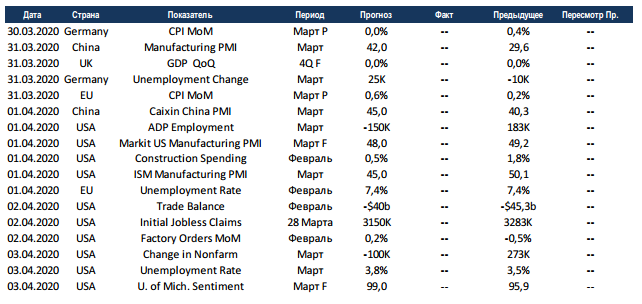

На прошедшей неделе в основном выходили февральские данные, а тогда всё ещё было позитивно. В США вновь лучше ожиданий выросли продажи на первичном рынке недвижимости, выросли заказы на товары длительного пользования, а также хороший рост показали доходы населения. Намного интереснее мартовские данные, так агентство Markit представило предварительные данные по промышленному PMI за март, показатель ушёл в красную зону, но не так сильно, как ждал консенсус. До рекордных значений выросли первичные обращения за пособиями по безработице, 3 млн. не ждал никто. При этом потребительская уверенность сохраняется на довольно высоких уровнях.

Дополнения и пояснения

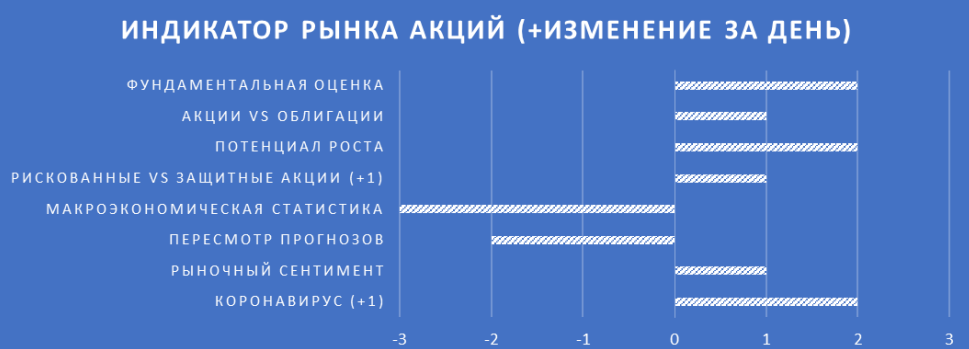

Слайд 3Индикатор рынка акций: от долгосрочного (сверху), до краткосрочного (внизу). 3 – высокая вероятность роста рынков, -3 – высокий риск падения рынков.

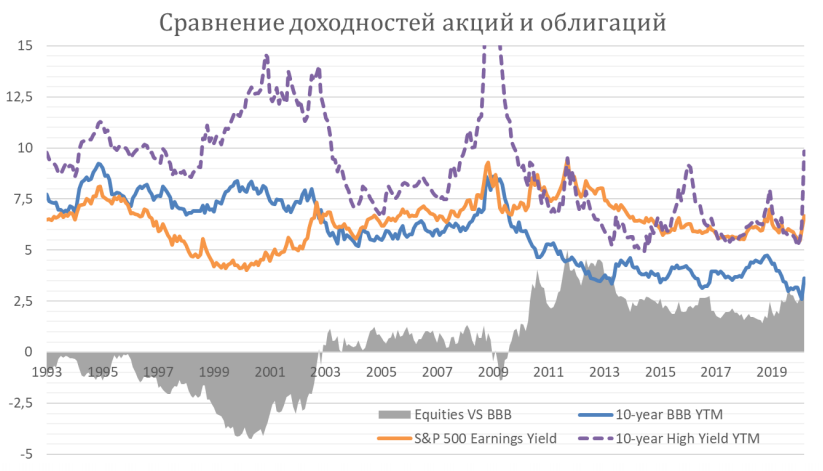

Фундаментальная оценка – насколько акции стоят дорого/дешево относительно исторических средних значений Акции vs Облигации – насколько акции интересны в сравнении с корпоративными облигациями

Потенциал роста – средний потенциал роста до консенсус-прогноза по ключевым индексам

Рискованные vs защитные акции – показывает премию в оценке условно защитных акций относительно рискованных. Высокая премия говорит о том, что акции в целом интересны, но инвесторы пока выбирают спокойные сектора.

Макроэкономическая статистика – здесь мы учитываем только опережающие индикаторы, такие как индексы PMI.

Пересмотр прогнозов – повышение/понижение прогнозов по EPS на этот и следующий год в несырьевых секторах.

Рыночный сентимент – настроения индивидуальных инвесторов. Высокое значение (2 или 3) говорит о панике на рынке, низкое (-2 или -3) – об эйфории.

Коронавирус – изменение числа заболевших за день относительно прогнозов.

Слайд 4

На 4 слайде мы публикуем статистику по заражениям по состоянию на утро текущего дня по наиболее важным странам и прогноз развития эпидемии.

Вводные для прогноза

➢ Прогноз по Италии строится исходя из стабилизации прироста числа больных, но без улучшений. Мы считаем, что если итоговые

цифры будут выходить лучше нашего прогноза, то это будет воспринято позитивно инвесторами. Если хуже – негативно.

➢ Прогноз по Франции строятся на основе данных из Италии с лагом, а по Испании – на основе данных из Франции и Италии с лагом.

➢ Прогноз по Германии, США и Великобритании строится исходя из сохранения экспоненциального роста, но с постепенным

выпрямлением кривой.

Что нам это дает? Мы проверяем 2 гипотезы:

1) В Италии вот-вот наступит стабилизация. Мы считаем, что это возможно, учитывая, что страна ушла на карантин 9 марта, а средний инкубационный период составляет 7 дней (+2-3 дня на поход к врачу и сдачу теста).

2) Во Франции и Испании эпидемия развивается по итальянскому сценарию с небольшими отклонениями, а в Германии, США и Великобритании развитие эпидемии придет к итальянскому сценарию позже, а пока что мы наблюдаем экспоненциальный рост, но относительно равномерный и без резких скачков.

Если гипотезы подтвердятся, то можно рассчитывать на замедление распространение эпидемии и на стабилизацию рынков. На графиках прогноз выделен серым, фактические данные – цветным.

Прогноз – УК Система Капитал, фактические данные – worldometers.info.

Прогнозы мы будем постепенное корректировать по мере выхода новых данных. У нас нет цели точно спрогнозировать развитие эпидемии,

наша цель – понять текущие ожидания, от которых можно уже отталкиваться при принятии инвестиционных решений.

Слайд 5

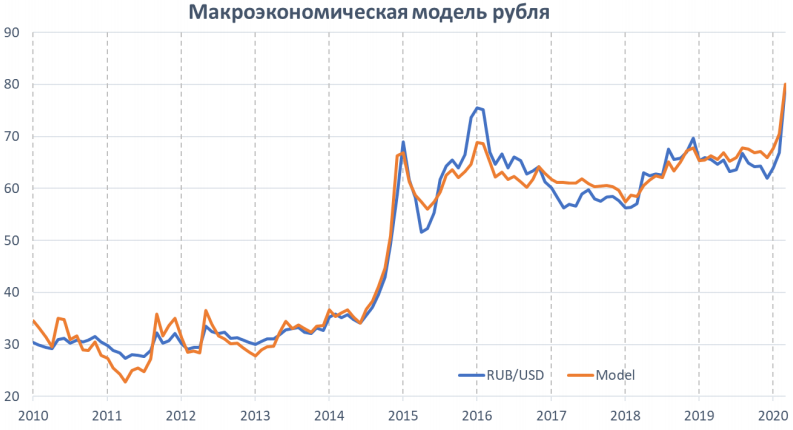

Параметры для «макроэкономической модели» на 5 слайде: индекс доллара DXY, цены на Brent и форма нефтяной кривой, процентные ставки в России и США, CDS на Россию, индекс валют развивающихся стран, текущая волатильность рубля.

мы поможем разобраться

Акционерное общество УК «Доверительная» (далее – Общество, Управляющая компания, Управляющий). Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045- 13853-001000 выдана Центральным Банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого — либо дохода, а также полного возврата ценных бумаг и/или денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ "Об инвестиционных фондах" и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, 115432, г. Москва, вн. тер. г. муниципальный округ Даниловский, пр-кт Андропова, д. 18 к. 1, телефону: +7 (495) 228-15-05, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайтах Управляющей компании: https://sistema-capital.com, https://entrustment.ru , в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайтах Управляющей компании: https://sistema-capital.com, https://entrustment.ru ). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресам: http://sistema-capital.com, https://entrustment.ru. Оказываемые Обществом финансовые услуги не являются услугами по открытию банковских счетов и приему вкладов. Денежные средства, передаваемые по договору доверительного управления, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов в банках Российской Федерации». Мобильное приложение «МТС Инвестиции» - возрастная категория 0+. Программное обеспечение предоставляется конечным пользователям – физическим лицам бесплатно на условиях открытой лицензии. С условиями можно ознакомиться на площадках Google Play и App Store.

Представленные материалы и информация не являются индивидуальной инвестиционной рекомендацией, а также предложением финансовых инструментов, финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю. Представленные материалы и информация подготовлены исключительно в информационных целях и не направлены на побуждение Вас к приобретению финансовых инструментов, упомянутых в них. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. Общество не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в представленных материалах и информации.

Расчет показателей, представленный в Личном кабинете, носит исключительно информационный характер, не учитывает налоги и иные обязательные платежи, надбавки/скидки к/с расчетной стоимости инвестиционного пая и не имеет целью предложение ценных бумаг, продуктов или услуг. Сравнение результатов инвестиционной деятельности основано на расчетах доходности, произведенных в соответствии с требованиями нормативных актов Банка России.

С информацией об условиях электронного взаимодействия с Обществом можно ознакомиться в Соглашении об электронном документообороте Общества.

Информация о профессиональном участнике рынка ценных бумаг АО УК «Доверительная», информация, предоставляемая Обществом в соответствии с Базовым стандартом защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих управляющих, информация о договоре доверительного управления, в том числе на ведение индивидуального инвестиционного счета, и стандартных стратегиях управления доступна на официальном сайте Общества.

С информацией об управляющей компании АО УК «Доверительная», информацией, предоставляемой Обществом в соответствии с Базовым стандартом защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих акционерные инвестиционные фонды и управляющие компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, информацией о паевых инвестиционных фондах под управлением Общества, в том числе стоимости чистых активов и расчетной стоимости инвестиционного пая паевых инвестиционных фондов, можно ознакомиться официальном сайте Общества:

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - фонд Сберегательный" (в настоящем материале — «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.07.2025г. в рублях за 3 мес. 7,29%, за 6 мес. 15,30%, за 12 мес. 22,94%, за 36 мес. 38,27%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - фонд Валютные накопления" (в настоящем материале — «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.07.2025г. в рублях за 3 мес. -3,77%, за 6 мес. -11,76%, за 12 мес. 6,38%, за 36 мес. 24,06%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - фонд Российские акции" (в настоящем материале — «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 01.07.2025г. в рублях за 3 мес. 0,50%, за 6 мес. 3,64%, за 12 мес. -7,04%, за 36 мес. 69,46%.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Информатика +" (в настоящем материале — «Информатика +»). Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов "Технологии будущего" (в настоящем материале — «Технологии будущего»). Регистрационный номер — 4654, дата регистрации — 14 Октября 2021 года, регистрирующий орган — Банк России. Доходность на 01.07.2025г. в рублях за 3 мес. -4,58%, за 6 мес. 0,05%, за 12 мес. -13,13%, за 36 мес. -55,17%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - фонд Неоновый" (в настоящем материале — «Неоновый»). Регистрационный номер — 4692, дата регистрации — 11 Ноября 2021 года, регистрирующий орган — . Доходность на 01.07.2025г. в рублях за 3 мес. 2,38%, за 6 мес. 1,30%, за 12 мес. 15,03%, за 36 мес. 32,52%.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов "Ликвидный" (в настоящем материале — «Ликвидный»). Регистрационный номер — 6268, дата регистрации — 20 Июня 2024 года, регистрирующий орган — . Доходность на 01.07.2025г. в рублях за 3 мес. 5,12%, за 6 мес. 10,78%.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная – Высокие технологии" (в настоящем материале — «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - Биотехнологии" (в настоящем материале — «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России.

Прием обращений по продуктам ПИФ, ДУ, ИИС

Брокерские и депозитарные услуги оказывает ПАО «МТС-Банк»: 115432, город Москва, проспект Андропова, дом 18, корпус 1. Тел. +7 (495) 777-00-01.

Лицензия профессионального участника рынка ценных бумаг № 177-04613-100000 от 24.01.2001 на осуществление брокерской деятельности, лицензия на осуществление депозитарной деятельности №177-04660-000100 от 24.01.2001 г.

Раскрытие информации профессиональным участником рынка ценных бумаг доступно на официальном сайте ПАО «МТС – Банк».

Информация, предоставляемая ПАО «МТС – Банк» в соответствии с Базовыми стандартами защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих брокеров и депозитариев доступна на официальном сайте ПАО «МТС – Банк».

С регламентом и документами связанными с обслуживанием брокерского счета и условиями депозитарного обслуживания можно ознакомиться на официальном сайте ПАО «МТС – Банк».

Оказываемые брокером финансовые услуги не являются услугами по открытию банковских счетов и приему вкладов. Денежные средства, передаваемые по договору о брокерском обслуживании, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ "О страховании вкладов в банках Российской Федерации".

ПАО «МТС-Банк» информирует о запрете на осуществление действий, относящихся к манипулированию рынком, и ограничениях на использование инсайдерской информации и (или) манипулирование рынком, предусмотренных статьями 5 и 6 Федерального закона от 27.07.2010 № 224-ФЗ "О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты Российской Федерации" и принятыми в соответствии с ним нормативными актами Банка России.

Изменение цены торгуемого инструмента – процентный показатель, отражающий изменение цены последней сделки на конец периода к цене последней сделки на начало периода.

На сайте используется SmartCaptcha от Яндекс. Ознакомьтесь с политикой обработки данных.

Получите консультацию наших специалистов

AO УК «Доверительная» использует файлы «cookie» с целью персонализации сервисов и повышения удобства пользования вами сайта https://mts.investments/.

«Cookie» представляют собой небольшие файлы, содержащие информацию о предыдущих посещениях сайтов и иных пользовательских действиях. Если вы не хотите, чтобы ваши пользовательские данные обрабатывались, измените настройки браузера или прекратите использование указанных сайтов.

Согласие на обработку пользовательских данных