-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUBЛиквидныйИнвестиции в наиболее консервативный сегмент денежного рынка

- Сервисы

- Поддержка

- Контакты

- О нас

-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUBЛиквидныйИнвестиции в наиболее консервативный сегмент денежного рынка

- Сервисы

Еженедельный обзор рынка 17.06.2019

Еженедельный обзор рынков

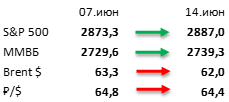

- Временное затишье на рынке перед важными событиями во второй половине июня. После бурного роста на прошлой неделе S&P 500 остановился в районе 2900 пунктов. Такое затишье можно объяснить приближающимися знаковыми для рынка событиями. Во-первых, заседание ФРС 18-19 июня. Во-вторых, саммит G20 в конце месяца. Июль тоже будет богат на события, так что некоторая консолидация рынка вполне объяснима.

- Российский рынок в нейтральной зоне. Нефть и рубль, движущиеся в боковике, ожидаемо привели к нейтральной динамике российского рынка. В мире корпоративных новостей отметим обновленную стратегию Газпром нефти, на чем акции нефтяной компании подросли почти на 8% на прошлой неделе. С негативной стороны выделим бумаги Роснефти, которые просели в результате продолжающегося информационного конфликта с Reuters. Также стоит сказать об опережающей динамике российских представителей черной металлургии (Евраз, НЛМК, Северсталь), которые продолжают расти на фоне повышения цен на железную руду.

- Нефть Brent движется в боковике. Несмотря на изобилие новостей, нефтяные цены не демонстрируют какой-либо ярко выраженной динамики. Из негативных факторов выделим отчет МЭА (международное энергетическое агентство) с пониженными оценками роста спроса в 2019 и слабую статистику в США: запасы нефти в стране выросли на 2,2 млн бар. (ожидали снижение на 0.7 млн бар.), добыча уменьшилась на 100 тыс. бар. в сутки до 12,3 млн бар., а количество вышек снизилось на 1 до 788 единиц. Из позитивных факторов отметим рост геополитической напряженности на Ближнем Востоке после атаки на танкеры в Оманском заливе и отчет ОПЕК (добыча картеля упала на 230 тыс бар. ввиду продолжающегося падения добычи в Иране из-за санкций).

Рисунок 1. Индекс S&P 500

Неделя на американском рынке акций

Последние недели выдались достаточно волатильными: с начала мая индекс S&P 500 успел упасть на 7% и отскочить на 5%. Прошедшая неделя выдалась относительно спокойной и это можно воспринимать как повод посмотреть что изменилось на рынке с начала коррекции. Мы писали о существенном отставании акций второго эшелона из-за снижения доходности US Treasuries, но это далеко не единственная и, наверно, даже не самая существенная «аномалия» на американском рынке акций. Мы хотим обратить внимание на существенный разрыв в динамике «защитных» акций и волатильных даже внутри индекса S&P 500 (т.е. компании первого эшелона). С начала мая индекс S&P 500 снизился к текущему моменту на 2%, при этом индекс S&P 500 Low Volatility, который состоит из 100 наименее волатильных акций из индекса S&P 500, за это время вырос на 3,5%. Одновременно с ним индекс S&P 500 High Beta, который состоит из 100 наиболее волатильных акций индекса S&P 500, упал с начала мая на 7,5%. Таким образом, разрыв между этими двумя сегментами рынка составил 11% за всего 1,5 месяца торгов. Нельзя сказать, что это уникальное событие, и такое происходит почти каждый год, но обычно оно сопровождается мощной коррекцией рынка на которое «защитные» акции падают слабее более волатильных:

- В июле-августе 2011 года волатильные акции потеряли почти 20% относительно защитных на фоне обвала рынка акций почти на 20%.

- В марте-мае 2012 года рынок упал на 10% и волатильные акции потеряли 20% относительно своих «защитных» аналогов.

- Февраль-апрель 2013 года пока что единственный случай, когда масштабный андерперфоманс волатильных акций не сопровождался падением всего рынка. В итоге волатильные акции очень быстро отыграли это падение, а 2013 год в итоге стал одним из лучших для агрессивного сегмента рынка акций США.

- В 2015, 2016 и 2018 годах андерперфоманс волатильных акций сопровождался сильными коррекциями на рынке в целом.

Текущее сильное падение волатильного сегмента рынка акций не связано с коррекцией рынка, а вызвано глобальным уходом от рискованных активов. Обратную сторону этого процесса мы видим в резком падении доходностей на долговых рынках. В связи с этим мы считаем, что в текущей ситуации очень опасно искать защиты в низковолатилных акциях, т.к. в их ценах уже заложена существенная премия за низкий риск. С другой стороны, волатильный сегмент рынка акций выглядит очень привлекательно для тех инвесторов, которые готовы пересидеть текущую неопределенность.

Рисунок 2. Динамика волатильных акций (индекс S&P High Beta) относительно защитных (индекс S&P Low Volatility)

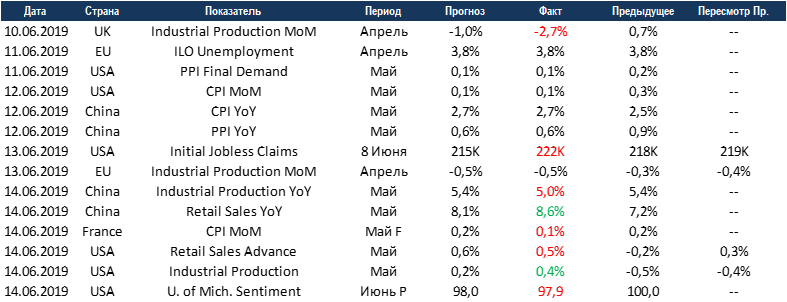

Макроэкономическая статистика

На прошедшей неделе сюрпризов по статистике не было, в целом всё в рамках ожиданий. Рынок негативно отреагировал на рост промышленного производства в Китае, который замедлился в мае до 5%, но не учёл очень хорошие цифры по росту продаж в ритейле, а ведь Китай ориентируется сейчас именно на внутренний спрос. В США обратная динамика, цифры по промышленному производству оказались лучше ожиданий, в то время как ритейл не дотянул до прогнозов, но эти цифры не говорят о каких либо фундаментальных сдвигах в экономике.

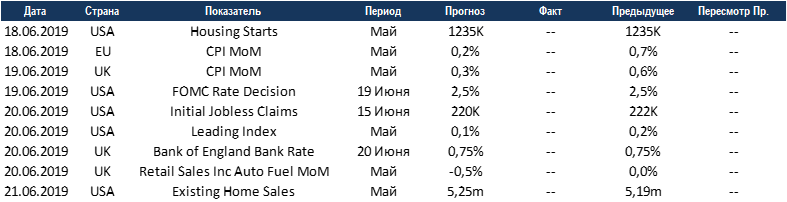

На этой неделе выйдет не так много данных. В США начнётся публикация майских цифр по рынкам недвижимости, ожидания на уровне прошлого месяца. ФРС и Банк Англии примут решения по ставкам, рынки не ждут изменений в этот раз. Тем не менее очень важна риторика американского регулятора, ведь рынки уже уверены в понижении ставки до конца года, от этого будет зависеть и динамика рынков.

мы поможем разобраться

Общество с ограниченной ответственностью УК «Система Капитал». Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045- 13853-001000 выдана Центральным Банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого — либо дохода, а также полного возврата ценных бумаг и/или денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ "Об инвестиционных фондах" и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, 115432, г. Москва, вн. тер. г. муниципальный округ Даниловский, пр-кт Андропова, д. 18 к. 1, телефону: +7 (495) 228-15-05, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://sistema-capital.com. Оказываемые ООО УК «Система Капитал» финансовые услуги не являются услугами по открытию банковских счетов и приему вкладов. Денежные средства, передаваемые по договору доверительного управления, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов в банках Российской Федерации».

МТС Инвестиции — объект авторского права ПАО «МТС», используемый ООО УК «Система Капитал» на основе лицензионного договора. Мобильное приложение ООО УК «Система Капитал» («МТС Инвестиции») - возрастная категория 0+. Программное обеспечение предоставляется конечным пользователям – физическим лицам бесплатно на условиях открытой лицензии. С условиями можно ознакомиться на площадках Google Play и App Store.

Представленные материалы и информация не являются индивидуальной инвестиционной рекомендацией, а также предложением финансовых инструментов, финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю. Представленные материалы и информация подготовлены исключительно в информационных целях и не направлены на побуждение Вас к приобретению финансовых инструментов, упомянутых в них. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в представленных материалах и информации.

Расчет показателей, представленный в Личном кабинете, носит исключительно информационный характер, не учитывает налоги и иные обязательные платежи, надбавки/скидки к/с расчетной стоимости инвестиционного пая и не имеет целью предложение ценных бумаг, продуктов или услуг. Сравнение результатов инвестиционной деятельности основано на расчетах доходности, произведенных в соответствии с требованиями нормативных актов Банка России.

С информацией об условиях электронного взаимодействия с ООО УК «Система Капитал» можно ознакомиться в Соглашении об электронном документообороте ООО УК «Система Капитал».

Информация о профессиональном участнике рынка ценных бумаг ООО УК «Система Капитал», информация, предоставляемая ООО УК «Система Капитал» в соответствии с Базовым стандартом защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих управляющих, информация о договоре доверительного управления, в том числе на ведение индивидуального инвестиционного счета, и стандартных стратегиях управления доступна на официальном сайте ООО УК «Система Капитал».

С информацией об управляющей компании ООО УК «Система Капитал», информацией, предоставляемой ООО УК «Система Капитал» в соответствии с Базовым стандартом защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих акционерные инвестиционные фонды и управляющие компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, информацией о паевых инвестиционных фондах под управлением ООО УК «Система Капитал», в том числе стоимости чистых активов и расчетной стоимости инвестиционного пая паевых инвестиционных фондов, можно ознакомиться официальном сайте ООО УК «Система Капитал»:

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Сберегательный" (в настоящем материале — «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.10.2024г. в рублях за 3 мес. 0,00%, за 6 мес. 0,00%, за 12 мес. 0,00%, за 36 мес. 0,00%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Валютные накопления" (в настоящем материале — «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.10.2024г. в рублях за 3 мес. 0,00%, за 6 мес. 0,00%, за 12 мес. 0,00%, за 36 мес. 0,00%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал – Российские акции" (в настоящем материале — «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 01.10.2024г. в рублях за 3 мес. 0,00%, за 6 мес. 0,00%, за 12 мес. 0,00%, за 36 мес. 0,00%.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Информатика +" (в настоящем материале — «Информатика +»). Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов "Технологии будущего" (в настоящем материале — «Технологии будущего»). Регистрационный номер — 4654, дата регистрации — 14 Октября 2021 года, регистрирующий орган — Банк России. Доходность на 01.10.2024г. в рублях за 3 мес. 0,00%, за 6 мес. 0,00%, за 12 мес. 0,00%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Неоновый" (в настоящем материале — «Неоновый»). Регистрационный номер — 4692, дата регистрации — 11 Ноября 2021 года, регистрирующий орган — . Доходность на 01.10.2024г. в рублях за 3 мес. 0,00%, за 6 мес. 0,00%, за 12 мес. 0,00%.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов "Ликвидный" (в настоящем материале – «Ликвидный»). Регистрационный номер — 6268, дата регистрации — 20 июн. 2024 г., регистрирующий орган — Банк России. Доходность на 01.08.2024 в рублях за 3 мес. -%, за 6 мес. -%, за 12 мес. -%, за 36 мес. -%

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал – Высокие технологии" (в настоящем материале — «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Биотехнологии" (в настоящем материале — «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России.

Прием обращений по продуктам ПИФ, ДУ, ИИС

Брокерские и депозитарные услуги оказывает ПАО «МТС-Банк»: 115432, город Москва, проспект Андропова, дом 18, корпус 1. Тел. +7 (495) 777-00-01.

Лицензия профессионального участника рынка ценных бумаг № 177-04613-100000 от 24.01.2001 на осуществление брокерской деятельности, лицензия на осуществление депозитарной деятельности №177-04660-000100 от 24.01.2001 г.

Раскрытие информации профессиональным участником рынка ценных бумаг доступно на официальном сайте ПАО «МТС – Банк».

Информация, предоставляемая ПАО «МТС – Банк» в соответствии с Базовыми стандартами защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих брокеров и депозитариев доступна на официальном сайте ПАО «МТС – Банк».

С регламентом и документами связанными с обслуживанием брокерского счета и условиями депозитарного обслуживания можно ознакомиться на официальном сайте ПАО «МТС – Банк».

Оказываемые брокером финансовые услуги не являются услугами по открытию банковских счетов и приему вкладов. Денежные средства, передаваемые по договору о брокерском обслуживании, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ "О страховании вкладов в банках Российской Федерации".

ПАО «МТС-Банк» информирует о запрете на осуществление действий, относящихся к манипулированию рынком, и ограничениях на использование инсайдерской информации и (или) манипулирование рынком, предусмотренных статьями 5 и 6 Федерального закона от 27.07.2010 № 224-ФЗ "О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты Российской Федерации" и принятыми в соответствии с ним нормативными актами Банка России.

Изменение цены торгуемого инструмента – процентный показатель, отражающий изменение цены последней сделки на конец периода к цене последней сделки на начало периода.

На сайте используется SmartCaptcha от Яндекс. Ознакомьтесь с политикой обработки данных.

Получите консультацию наших специалистов

ООО УК «Система Капитал» использует файлы «cookie» с целью персонализации сервисов и повышения удобства пользования вами сайта https://mts.investments/.

«Cookie» представляют собой небольшие файлы, содержащие информацию о предыдущих посещениях сайтов и иных пользовательских действиях. Если вы не хотите, чтобы ваши пользовательские данные обрабатывались, измените настройки браузера или прекратите использование указанных сайтов.

Согласие на обработку пользовательских данных