-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUBЛиквидныйИнвестиции в наиболее консервативный сегмент денежного рынка

- Сервисы

- Поддержка

- Контакты

- О нас

-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUBЛиквидныйИнвестиции в наиболее консервативный сегмент денежного рынка

- Сервисы

Еженедельный обзор рынка 13.05.2019

Еженедельный обзор рынков

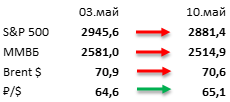

- Сложные взаимоотношения США и Китая были ключевыми триггерами для рынков на прошлой неделе. Несмотря на то, что Дональд Трамп все же поднял пошлины на китайский экспорт общей суммой 200 млрд долл. с 10% до 25%, переговоры двух ведущих экономик мира все еще продолжаются. Вероятно, ответ китайской стороны не заставит себя долго ждать, хотя и у Поднебесной меньше инструментов для усиления давления на своего торгового партнера. В результате рынки просели, хотя падение можно назвать довольно ограниченным. Видимо, инвесторы не верят в полный крах переговоров на фоне вероятной встречи лидеров двух стран на июньском саммите G20 в Японии.

- Российский рынок акций упал вместе с мировыми рынками. На фоне неизменной цены на нефть и курса рубля российский рынок двигался за своими глобальными аналогами, которые отыгрывали новости по торговым переговорам между Китаем и США. В корпоративной среде выделим акции Аэрофлота и Транснефти, которые чувствовали себя хуже рынка после произошедшей катастрофы в Шереметьево и загрязнения нефти в трубопроводе «Дружба» соответственно.

- Нефтяные цены упорно игнорируют новости по торговым переговорам. Нефть по итогам прошлой недели закрылась в нейтральной зоне, вяло реагируя на новостной поток. Статистика в США была умеренно позитивна: запасы нефти упали на 4,8 млн бар. (ожидали роста на 1,1 млн бар.), добыча снизилась на 100 тыс. бар. в сутки до 12,2 млн бар., а количество вышек уменьшилось на 2 до 805 единиц. Минэнерго США резко подняло прогноз цен Brent сразу на 5 долл. за бар. до 70 и 67 долл. за бар. в 2019 и 2020 годах соответственно. Также организация теперь ждет, что американская нефтяная добыча составит 12.5 и 13.4 млн бар. в сутки 2019-2020, что, по нашему мнению, выглядит даже весьма консервативно.

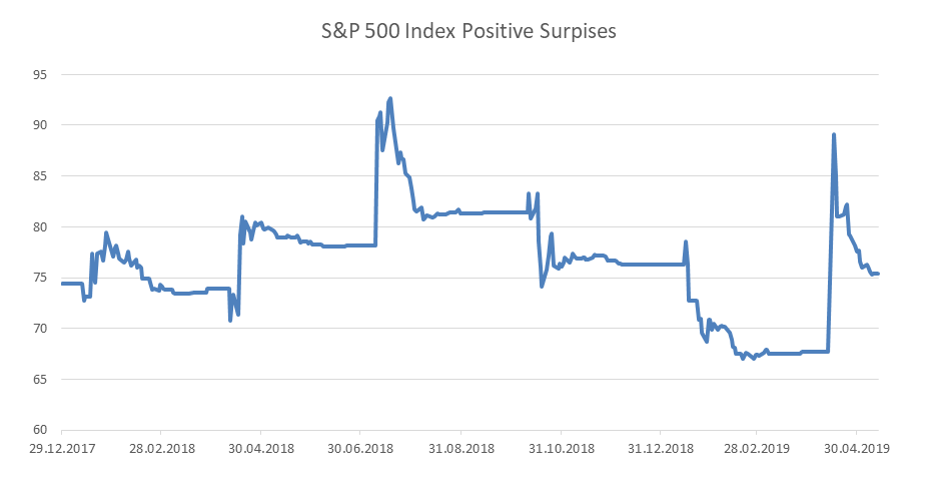

Рисунок 1. Индекс S&P 500

Неделя на американском рынке акций

Подошёл к концу сезон отчётностей и уже можно делать первые выводы. На текущий момент из индекса S&P 500 отчиталось 451 компания, при этом около 75% отчитались лучше ожиданий по прибыли, что существенно лучше средних результатов за последние 5 лет (лучше было только в 3 и 4 кварталах 2018 года). С начала года притоки в фонды, инвестирующие в акции США составили $17,5 млрд., что отражает рост примерно на 0,6%. Из тенденций просматривается рост оттоков из секторальных фондов энергетики и финансов: в первом случае рынки не верят в возможность дальнейшего роста цен на нефть, а в финансовом секторе повлияло окончание цикла роста процентных ставок (на горизонте одного года уже ни один аналитик не прогнозирует повышение, а 72% ждут снижения ставки хотя бы на 25 б.п).

В целом ничего нового не отмечаем: американская экономика выглядит очень сильно на фоне хороших данных по основным метрикам и роста ВВП выше целевого уровня. Хорошую ситуацию отметим и для крупнейших американских компаний - мы уже не раз отмечали, что результаты становятся более устойчивыми и предсказуемыми. Но при всём этом рынок опасается начала рецессии и на всякий случай закладывает её в свои ожидания на дальнем конце прогнозов. Из доводов пока только спред между казначейскими облигациями США и слишком долгий бычий рынок. Как и прежде, рекомендуем использовать просадки для увеличения позиций.

Рисунки 2. Процентное соотношение компаний из индекса S&P 500, которые отчитались лучше ожиданий по прибыли

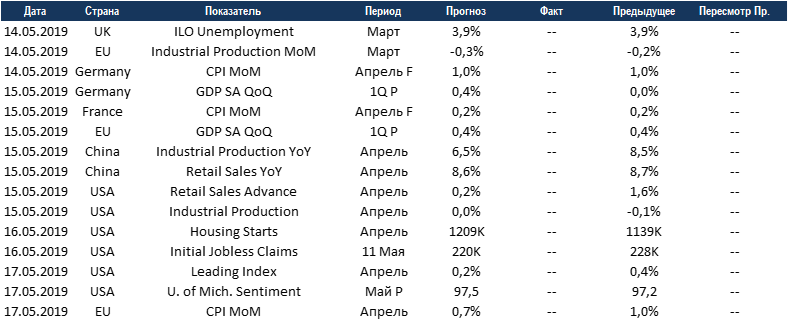

Макроэкономическая статистика

Как и ожидалось, больших сюрпризов по статистике на прошедшей неделе не было. Китайский торговый баланс остаётся очень волатильным, на этот раз рост импорта при падении экспорта привёл к сильному расхождению между ожиданиями и фактическими данными, но для китайской экономики это в рамках нормы. Американский торговый баланс более предсказуем: дефицит сохранился на уровне 50 млрд. и до заключения сделки с Китаем исправления ситуации ждать не стоит. Европейские страны отчитались по промышленному производству за март: приятно удивили Германия и Великобритания, однако большинство других стран в минусе.

На этой неделе Германия уточнит данные по росту ВВП за 1 квартал: ожидается пересмотр с нулевых значений до небольшого роста, но на ВВП ЕС это не должно оказать влияния. Китай отчитается по промышленному производству и продажам в ритейле - по этим данным можно будет начинать прогнозировать рост ВВП в 2 квартале. США вслед за китайскими коллегами отчитается по ритейлу, промышленности, а также по закладке новых домов (в целом ожидания нейтральные). Мы не ждём существенных колебаний рынка из-за макроэкономических данных на этой неделе, вновь в центре внимания будет политика.

Корпоративные новости

TPI Composites представил ожидаемо слабую финансовую отчетность за 1К19. После снижения годового прогноза по ключевым финансовым показателям на 2019 год, анонсированного менеджментом на прошлой неделе, реакция инвесторов была нейтральной. В целом компания ничего нового не сказала, отметим разве что смену CFO и падение уровня утилизации мощностей за период как результат долговых проблем их немецкого клиента Senvion и забастовки на новом заводе компании в Матаморосе в Мексике. При этом все амбициозные прогнозы на 2020 год менеджмент сохранил. Мы по-прежнему отмечаем, что для рынка позитивные прогнозы на 2020 постепенно становятся все более весомее, чем ожидания на 2019. Мы сохраняем рекомендацию и находим текущие уровни интересными для входа в долгосрочной перспективе.

Отчитался и Marathon Petroleum - наша ставка в американской нефтепереработке. Цифры недотянули до консенсуса, чем расстроили инвесторов. Но самая важная новость - это объявление сделки по объединению двух своих логистических дочерних компаний: дочерняя структура MPLX выкупает другую дочку Andeavor Logistics за 9 млрд долл. Сделка полностью финансируется акциями, что расстроило инвесторов MPLX и Marathon Petroleum, так как, исходя из ее структуры, они получают по факту актив с дисконтом в размере 2.4%, и обрадовало акционеров Andeavor Logistics, которые получат от сделки небольшую премию на уровне 7.3%. Несмотря на краткосрочный негатив, данное объединение имеет четкую цель достижения большей синергии, и в целом уже давно ожидалось рынком. В долгосрочном перспективе мы видим в данной сделке позитив, и не исключаем, что из-за налоговых изменений Marathon Petroleum также полностью консолидирует свою уже объединённую логистическую дочернюю компанию по примеру своих конкурентов.

Targa Resources также выдала не самую лучшую отчетность на прошлой неделе. Выручка оказалась хуже прогнозов, а вот EBITDA примерно совпала с консенсусом. Менеджмент ничего ранее не известного рынку не раскрыл, однако в очередной раз подтвердил свою приверженность стратегии амбициозного роста за счёт запуска крупных проектов в 2019-2020. Руководство компании подтвердило уровень капитальных расходов в размере 2.3 млрд долл в этом году и добавило, что ожидает получения 1.6 млрд долл от продажи активов в Badlands до конца 2К19. Вкупе с позитивной оценкой будущих перспектив от селл-сайда это помогло бумагам полностью отыграть падение и даже выйти в плюс на прошлой, провальной для американского рынка, неделе. Мы свой взгляд на акции не меняем, и ожидаем роста по мере запуска крупных проектов.

Во вторник отчиталась Regeneron Pharmaceuticals, производитель офтальмологического блокбастера Eylea. Выручка компании выросла на 13% до $1,7 млрд., при этом очищенная прибыль на акцию снизилась на 5% до 4,45$, хотя консенсус прогнозировал рост до 5,49$. Всё дело в неучтённых аналитиками расходах компании на исследования, о росте затрат на R&D менеджмент сообщил ещё в начале года, давая прогноз на год по затратам. Продажи основного генератора выручки Eylea выросли на 9% и превзошли ожидания рынка, продажи совместного с Sanofi препарата Dupixent от астмы и ряда других заболеваний выросли на 185% до $374 млн. и уже в этом году выйдут на продажи более $1 млрд. в год, такие препараты принято называть «блокбастерами». Стремительный рост должно поддержать одобрение новой индикации в США, с марта Dupixent одобрен для лечения атопического дерматита у подростков, а в конце июня FDA примет решение по хроническому полипозному риносинуситу. Мы сохраняем позитивный взгляд на акции компании.

мы поможем разобраться

Акционерное общество УК «Доверительная» (далее – Общество, Управляющая компания, Управляющий). Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045- 13853-001000 выдана Центральным Банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого — либо дохода, а также полного возврата ценных бумаг и/или денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ "Об инвестиционных фондах" и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, 115432, г. Москва, вн. тер. г. муниципальный округ Даниловский, пр-кт Андропова, д. 18 к. 1, телефону: +7 (495) 228-15-05, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайтах Управляющей компании: https://sistema-capital.com, https://entrustment.ru , в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайтах Управляющей компании: https://sistema-capital.com, https://entrustment.ru ). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресам: http://sistema-capital.com, https://entrustment.ru. Оказываемые Обществом финансовые услуги не являются услугами по открытию банковских счетов и приему вкладов. Денежные средства, передаваемые по договору доверительного управления, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов в банках Российской Федерации». Мобильное приложение «МТС Инвестиции» - возрастная категория 0+. Программное обеспечение предоставляется конечным пользователям – физическим лицам бесплатно на условиях открытой лицензии. С условиями можно ознакомиться на площадках Google Play и App Store.

Представленные материалы и информация не являются индивидуальной инвестиционной рекомендацией, а также предложением финансовых инструментов, финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю. Представленные материалы и информация подготовлены исключительно в информационных целях и не направлены на побуждение Вас к приобретению финансовых инструментов, упомянутых в них. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. Общество не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в представленных материалах и информации.

Расчет показателей, представленный в Личном кабинете, носит исключительно информационный характер, не учитывает налоги и иные обязательные платежи, надбавки/скидки к/с расчетной стоимости инвестиционного пая и не имеет целью предложение ценных бумаг, продуктов или услуг. Сравнение результатов инвестиционной деятельности основано на расчетах доходности, произведенных в соответствии с требованиями нормативных актов Банка России.

С информацией об условиях электронного взаимодействия с Обществом можно ознакомиться в Соглашении об электронном документообороте Общества.

Информация о профессиональном участнике рынка ценных бумаг АО УК «Доверительная», информация, предоставляемая Обществом в соответствии с Базовым стандартом защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих управляющих, информация о договоре доверительного управления, в том числе на ведение индивидуального инвестиционного счета, и стандартных стратегиях управления доступна на официальном сайте Общества.

С информацией об управляющей компании АО УК «Доверительная», информацией, предоставляемой Обществом в соответствии с Базовым стандартом защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих акционерные инвестиционные фонды и управляющие компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, информацией о паевых инвестиционных фондах под управлением Общества, в том числе стоимости чистых активов и расчетной стоимости инвестиционного пая паевых инвестиционных фондов, можно ознакомиться официальном сайте Общества:

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - фонд Сберегательный" (в настоящем материале — «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.07.2025г. в рублях за 3 мес. 7,29%, за 6 мес. 15,30%, за 12 мес. 22,94%, за 36 мес. 38,27%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - фонд Валютные накопления" (в настоящем материале — «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.07.2025г. в рублях за 3 мес. -3,77%, за 6 мес. -11,76%, за 12 мес. 6,38%, за 36 мес. 24,06%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - фонд Российские акции" (в настоящем материале — «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 01.07.2025г. в рублях за 3 мес. 0,50%, за 6 мес. 3,64%, за 12 мес. -7,04%, за 36 мес. 69,46%.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Информатика +" (в настоящем материале — «Информатика +»). Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов "Технологии будущего" (в настоящем материале — «Технологии будущего»). Регистрационный номер — 4654, дата регистрации — 14 Октября 2021 года, регистрирующий орган — Банк России. Доходность на 01.07.2025г. в рублях за 3 мес. -4,58%, за 6 мес. 0,05%, за 12 мес. -13,13%, за 36 мес. -55,17%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - фонд Неоновый" (в настоящем материале — «Неоновый»). Регистрационный номер — 4692, дата регистрации — 11 Ноября 2021 года, регистрирующий орган — . Доходность на 01.07.2025г. в рублях за 3 мес. 2,38%, за 6 мес. 1,30%, за 12 мес. 15,03%, за 36 мес. 32,52%.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов "Ликвидный" (в настоящем материале — «Ликвидный»). Регистрационный номер — 6268, дата регистрации — 20 Июня 2024 года, регистрирующий орган — . Доходность на 01.07.2025г. в рублях за 3 мес. 5,12%, за 6 мес. 10,78%.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная – Высокие технологии" (в настоящем материале — «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Доверительная - Биотехнологии" (в настоящем материале — «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России.

Прием обращений по продуктам ПИФ, ДУ, ИИС

Брокерские и депозитарные услуги оказывает ПАО «МТС-Банк»: 115432, город Москва, проспект Андропова, дом 18, корпус 1. Тел. +7 (495) 777-00-01.

Лицензия профессионального участника рынка ценных бумаг № 177-04613-100000 от 24.01.2001 на осуществление брокерской деятельности, лицензия на осуществление депозитарной деятельности №177-04660-000100 от 24.01.2001 г.

Раскрытие информации профессиональным участником рынка ценных бумаг доступно на официальном сайте ПАО «МТС – Банк».

Информация, предоставляемая ПАО «МТС – Банк» в соответствии с Базовыми стандартами защиты прав и интересов физических и юридических лиц - получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих брокеров и депозитариев доступна на официальном сайте ПАО «МТС – Банк».

С регламентом и документами связанными с обслуживанием брокерского счета и условиями депозитарного обслуживания можно ознакомиться на официальном сайте ПАО «МТС – Банк».

Оказываемые брокером финансовые услуги не являются услугами по открытию банковских счетов и приему вкладов. Денежные средства, передаваемые по договору о брокерском обслуживании, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ "О страховании вкладов в банках Российской Федерации".

ПАО «МТС-Банк» информирует о запрете на осуществление действий, относящихся к манипулированию рынком, и ограничениях на использование инсайдерской информации и (или) манипулирование рынком, предусмотренных статьями 5 и 6 Федерального закона от 27.07.2010 № 224-ФЗ "О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты Российской Федерации" и принятыми в соответствии с ним нормативными актами Банка России.

Изменение цены торгуемого инструмента – процентный показатель, отражающий изменение цены последней сделки на конец периода к цене последней сделки на начало периода.

На сайте используется SmartCaptcha от Яндекс. Ознакомьтесь с политикой обработки данных.

Получите консультацию наших специалистов

AO УК «Доверительная» использует файлы «cookie» с целью персонализации сервисов и повышения удобства пользования вами сайта https://mts.investments/.

«Cookie» представляют собой небольшие файлы, содержащие информацию о предыдущих посещениях сайтов и иных пользовательских действиях. Если вы не хотите, чтобы ваши пользовательские данные обрабатывались, измените настройки браузера или прекратите использование указанных сайтов.

Согласие на обработку пользовательских данных