-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUB

- Торговля

- Сервисы

- Поддержка

- Контакты

- О нас

-

Фонды

СберегательныйИнвестиции в облигации крупных российских компаний.Валютные накопленияИнвестиции в облигации крупных компаний в долларах США.Российские акцииИнвестиции в акции российских компаний с высоким потенциалом роста.Технологии будущегоИнвестиции в Индекс – РСПП Вектор устойчивого развития.НеоновыйИнвестиции в валютные и рублевые облигации с целевой доходностью от 14-15%+ годовых в RUB

- Торговля

- Сервисы

Еженедельный обзор рынка 09.03.2022

Еженедельный обзор рынков

-

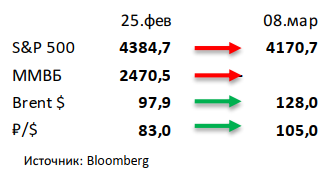

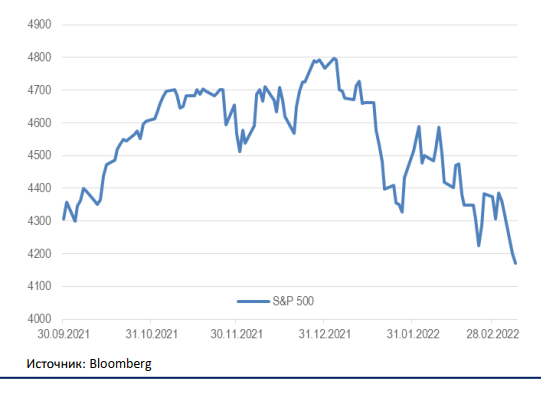

Американский рынок недолго оставался в стороне. За последние 10 дней S&P 500 потерял около 4,9%, с начала года падение достигло 12,5%. Вначале казалось, что у американского рынка есть все шансы остаться в стороне, но после резкого роста цен на сырьевые товары стало понятно, что новый виток инфляции не обойдёт стороной и США. В такой ситуации потенциальные действия ФРС становятся ещё менее предсказуемыми.

-

Из российских акций остался только Русал. Торги российскими акциями остановлены во всех юрисдикциях, кроме Гонконга, где имеет листинг Русал. В расписках алюминиевого гиганта наблюдается отскок в последние несколько дней, с 2 марта рост составил 39%. От части это связано с обновлением исторических максимумов ценами на алюминий.

-

Нефть прибавила 31% на фоне запрета США на импорт российской нефти. Помимо США о намерении до конца года отказаться от поставок из России заявила Великобритания. НПЗ США использовали российскую нефть в качестве замены венесуэльской, которая необходима для балансировки состава между лёгкими и тяжёлыми сортами. В таких условиях властям США пришлось пойти на мировую с правительством Мадуро, в текущий момент обсуждаются возможные поставки в обмен на снижение санкционного давления. Еженедельная статистика в США была позитивной: запасы нефти в стране снизились на 2,6 млн бар. (ждали рост на 2,3 млн бар.), добыча осталась на уровне 11,6 млн бар. в сутки, а количество вышек снизилось на 3 до 519 единиц.

Рисунок 1. Индекс S&P 500

Инструменты с фиксированной доходностью

Коррекция на рынке евробондов продолжилась (ценовые потери 0,5-2,0%) на фоне бегства от рисков из-за ситуации на Украине. Безрисковые ставки UST 10Y снизились на ~20 б.п. до 1,73%. Текущая неопределенность в отношении развития военного конфликта на Украине, экономического эффекта на мировую экономику от санкционного давления на Россию способствовала сохранению спроса на защитные активы. Ставки UST снизились на 10-25 б.п. вдоль кривой, а цены отдельных качественных евробондов с рейтингом BB+ и выше показали прирост в пределах 0,5%. Отметим, что закрытие воздушного пространства для европейских авиакомпаний негативно повлияет на финансовые показатели в отрасли, что уже отражается в котировках бумаг (например, выпуск Air France-KLM-26 снизился в цене на ~7%, доходность к погашению 6,6% EUR). Существенно ниже «переставились» индикативные цены российских евробондов, которые торгуются в среднем 20-50% от номинала, что соответствует преддефолтным уровням.

Агентства S&P, Fitch, Moody’s в 2 этапа понизили долгосрочный суверенный рейтинг России в иностранной валюте до «CCC-…C» на фоне ситуации вокруг Украины и введения жестких санкций западных стран, что значительно ухудшит макропоказатели России. Помимо «заморозки» более половины резервов ЦБ РФ и ответных мер контроля движения капитала, продолжающееся санкционное давление на стратегические сектора экономики может побудить к отказу от обслуживания долговых обязательств. Теперь для «недружественных» кредиторов российские заемщики вправе осуществлять выплаты по внешнему долгу в рублях в объеме, эквивалентном стоимости обязательств в валюте. Дополнительным риском являются технические ограничения для выплат по долгу из-за клиринговых систем. Сопоставимый credit downgrade вслед за суверенным коснулся большинства кредитных рейтингов российских корпоративных заемщиков и банков.

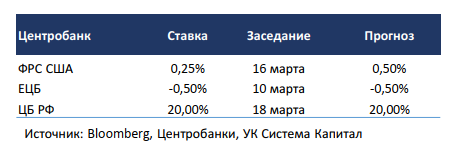

Несмотря на военный конфликт на Украине, ФРС начнет подъем ставки на заседании FOMC на следующей неделе. Готовность Дж.Пауэлла к действию обусловлена растущим инфляционным давлением, как эффект от введенных санкций против России. Рыночные ожидания инфляции на 5-летнем горизонте уже превысили многолетние максимальные отметки, достигнув 3,5%. При этом вероятность более стремительного ужесточения политики ФРС (подъем ставки 6 раз по 25 б.п. в 2022г) снова заметно выросла. Мы полагаем, что рост цен на углеводороды, металлы, продовольствие, скорее всего, будет носить долгосрочный характер, что повысит ориентиры инфляции в глобальном масштабе на 2022-23гг.

Торги рублевыми облигациями не проводились при закрытии фондовой секции Московской биржи. Средства ФНБ могут быть размещены в ОФЗ, что окажет поддержку локальному рынку долга.

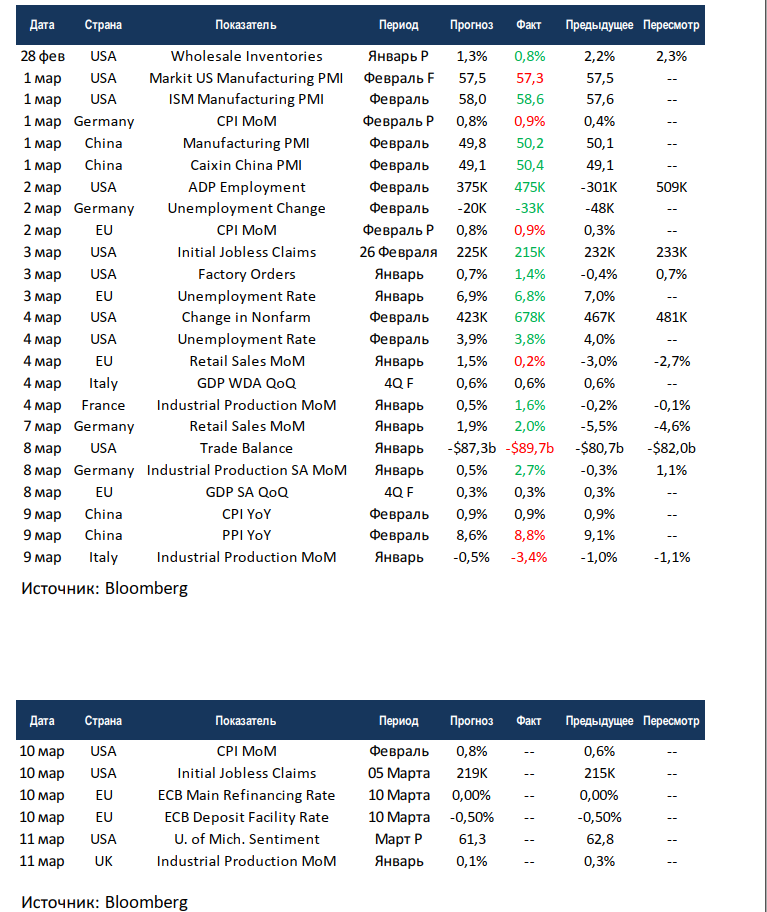

Макроэкономическая статистика

Статистика на прошедшей неделе была вновь позитивной, но, по всей видимости, это лишь затишье перед бурей. В центре внимания была отчётность США по рынкам труда, новые рабочие места в несельскохозяйственных секторах превысили прогнозы более чем на 250 тыс. Продолжает снижаться безработица в ЕС и США. Китай отчитался о выходе на положительные значения индекса деловой активности в промышленности. Франция и Германии показали значительный рост промышленного производства за январь. Из негатива отметим рост инфляции в Европе. Также продолжает увеличиваться дефицит торгового баланса США.

До конца этой недели выйдет минимальный объём данных. США отчитаются по потребительской инфляции, у рынка уже нет никаких сомнений, что рост ускорится. В Европе состоится заседание центрального банка, в текущих условиях никаких изменений быть не должно. Великобритания отчитается по промышленному производству. Неделя обещает быть крайне волатильной, в центре внимания останется геополитика.

мы поможем разобраться

Информация о лицах, под контролем либо значительным влиянием которых находится управляющая компания.

Общество с ограниченной ответственностью УК «Система Капитал» зарегистрировано Государственной регистрационной палатой при Министерстве юстиции Российской Федерации 31 октября 2000 года.

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-13853-001000 выдана Центральным Банком Российской Федерации (Банк России) 13.03.2014 г. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. Управляющий не обещает и не гарантирует получение какого-либо дохода, а так же полного возврата ценных бумаг и/или денежных средств, переданных в доверительное управление. Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00041, выдана ФКЦБ России 17.01.2001 г. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, 115432, г. Москва, вн. тер. г. муниципальный округ Даниловский, пр-кт Андропова, д. 18 к. 1, телефону: +7 (495) 228-15-05, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании http://www.sistema-capital.com, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР».

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный». Регистрационный номер — 2204–94177868, дата регистрации — 13 сентября 2011 года, регистрирующий орган — Федеральная служба по финансовым рынкам.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «Система Капитал — Резервный. Валютный». Регистрационный номер — 2671, дата регистрации — 04 октября 2013 года, регистрирующий орган — Служба Банка России по финансовым рынкам.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Сберегательный" (в настоящем материале — «Сберегательный»). Регистрационный номер — 3194, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.07.2024г. в рублях за 3 мес. 1,06%, за 6 мес. 4,29%, за 12 мес. 2,63%, за 36 мес. 17,14%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Валютные накопления" (в настоящем материале — «Валютные накопления»). Регистрационный номер — 3193, дата регистрации — 11 Августа 2016 года, регистрирующий орган — Банк России. Доходность на 01.07.2024г. в рублях за 3 мес. -2,37%, за 6 мес. 1,60%, за 12 мес. 18,67%, за 36 мес. 11,36%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал – Российские акции" (в настоящем материале — «Российские акции»). Регистрационный номер — 2744, дата регистрации — 21 Февраля 2014 года, регистрирующий орган — Служба Банка России по финансовым рынкам. Доходность на 01.07.2024г. в рублях за 3 мес. -0,83%, за 6 мес. 12,31%, за 12 мес. 28,89%, за 36 мес. -20,48%.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Информатика +" (в настоящем материале — «Информатика +»). Регистрационный номер — 4010, дата регистрации — 09 Апреля 2020 года, регистрирующий орган — Банк России.

Биржевой паевой инвестиционный фонд рыночных финансовых инструментов "Технологии будущего" (в настоящем материале — «Технологии будущего»). Регистрационный номер — 4654, дата регистрации — 14 Октября 2021 года, регистрирующий орган — Банк России. Доходность на 01.07.2024г. в рублях за 3 мес. -4,43%, за 6 мес. 3,61%, за 12 мес. 13,02%.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Неоновый" (в настоящем материале — «Неоновый»). Регистрационный номер — 4692, дата регистрации — 11 Ноября 2021 года, регистрирующий орган — . Доходность на 01.07.2024г. в рублях за 3 мес. -2,57%, за 6 мес. 0,31%, за 12 мес. 9,16%.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал – Высокие технологии" (в настоящем материале — «Высокие технологии»). Регистрационный номер — 3417, дата регистрации — 09 Ноября 2017 года, регистрирующий орган — Банк России.

Закрытый паевой инвестиционный фонд рыночных финансовых инструментов "Система Капитал - Биотехнологии" (в настоящем материале — «Биотехнологии»). Регистрационный номер — 3723, дата регистрации — 14 Мая 2019 года, регистрирующий орган — Банк России.

МТС Инвестиции - объект авторского права ПАО «МТС», используемый компаниями группы АФК Система на основе лицензионного договора.

Мобильное приложение «МТС Инвестиции» — возрастная категория 0+.

Программное обеспечение предоставляется конечным пользователям – физическим лицам бесплатно на условиях открытой лицензии. С условиями можно ознакомиться на площадках Google Play и App Store

Представленные материалы и информация не являются индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в них, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО УК «Система Капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в представленных материалах и информации.

Получите консультацию наших специалистов

ООО УК «Система Капитал» использует файлы «cookie» с целью персонализации сервисов и повышения удобства пользования вами сайта https://mts.investments/.

«Cookie» представляют собой небольшие файлы, содержащие информацию о предыдущих посещениях сайтов и иных пользовательских действиях. Если вы не хотите, чтобы ваши пользовательские данные обрабатывались, измените настройки браузера или прекратите использование указанных сайтов.

Согласие на обработку пользовательских данных